Le fait que 40 % de sa dette soit privée ne va pas faciliter à l’Afrique la suite de la gestion des conséquences du Covid-19 malgré le moratoire déjà acté.

Depuis l’appel du président Macky Sall le 25 mars dernier demandant une annulation de la dette des États africains, les déclarations en faveur d’une annulation de cette dette ou d’un report de ses échéances (moratoire) se sont multipliées. La réunion du G20 le 15 avril a marqué une étape nouvelle. Les pays industrialisés, les pays émergents, dont la Chine, et même le secteur privé semblent avoir trouvé un consensus, très inhabituel, en faveur d’un moratoire. Cependant, même si ces initiatives permettent de dégager des ressources pour faire face à la crise du Covid-19, il ne faut pas oublier que les besoins des pays africains pour faire face à la pandémie n’ont aucune raison d’être corrélés avec l’endettement. Dans le cas d’une annulation de la dette, par exemple, la Mauritanie recevrait l’équivalent de 98 % de son revenu national et la RDC 11 %. Les besoins de la RDC sont-ils moindres que ceux de la Mauritanie ? Toutefois, l’importance de la dette actuelle envers le secteur privé, et notamment envers des porteurs de titres (eurobonds) pose un problème épineux, dans un contexte bien différent des précédentes remises de dette.

Une dette publique extérieure très diversifiée

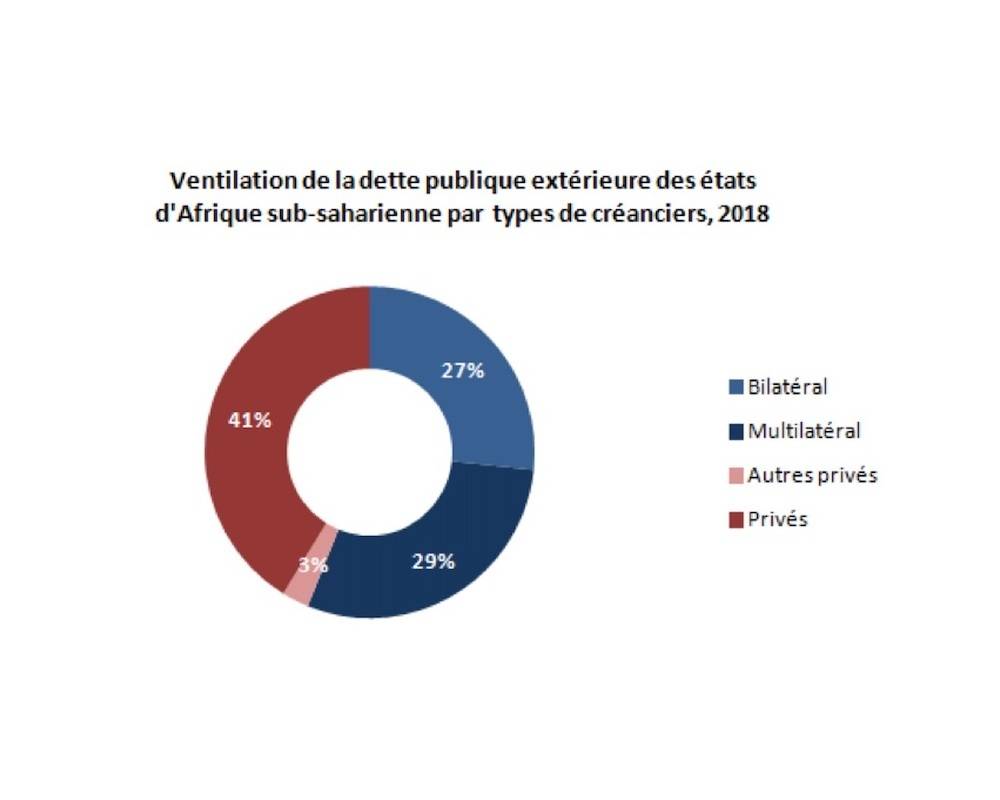

La grande majorité des pays africains ont connu une croissance rapide ces dix dernières années, attirant de nouveaux créanciers publics comme la Chine, l’Inde, le Brésil, mais également et surtout des créanciers privés qui jusqu’alors boudaient la dette publique de ces pays, échaudés par la grande crise d’endettement du début des années 1980 et les épisodes de défaut partiel. Aujourd’hui, la dette extérieure publique totale des États d’Afrique subsaharienne (ASS) est détenue à plus de 40 % par des créanciers privés, avec toutefois de grandes différences d’un pays à l’autre.

Euro-obligations : la surréaction des marchés financiers face à la pandémie

Depuis la crise financière internationale de 2008, certains États d’ASS ont accédé au marché international des euro-obligations (ou eurobonds), grâce notamment à une baisse sans précédent des taux directeurs des grandes banques centrales et aux politiques monétaires non conventionnelles. 15 pays africains à faible revenu ont emprunté sur ce marché depuis 2007.

L’année 2019 a connu 13 émissions d’euro-obligations. Ensemble, le Kenya, le Mozambique, le Ghana, le Bénin, la Côte d’Ivoire, l’Angola et l’Afrique du Sud ont levé 16,38 milliards de dollars. En 2020, le montant des émissions africaines a atteint plus de 100 milliards de dollars. Ces obligations sont détenues par une multitude d’investisseurs (principalement privés).

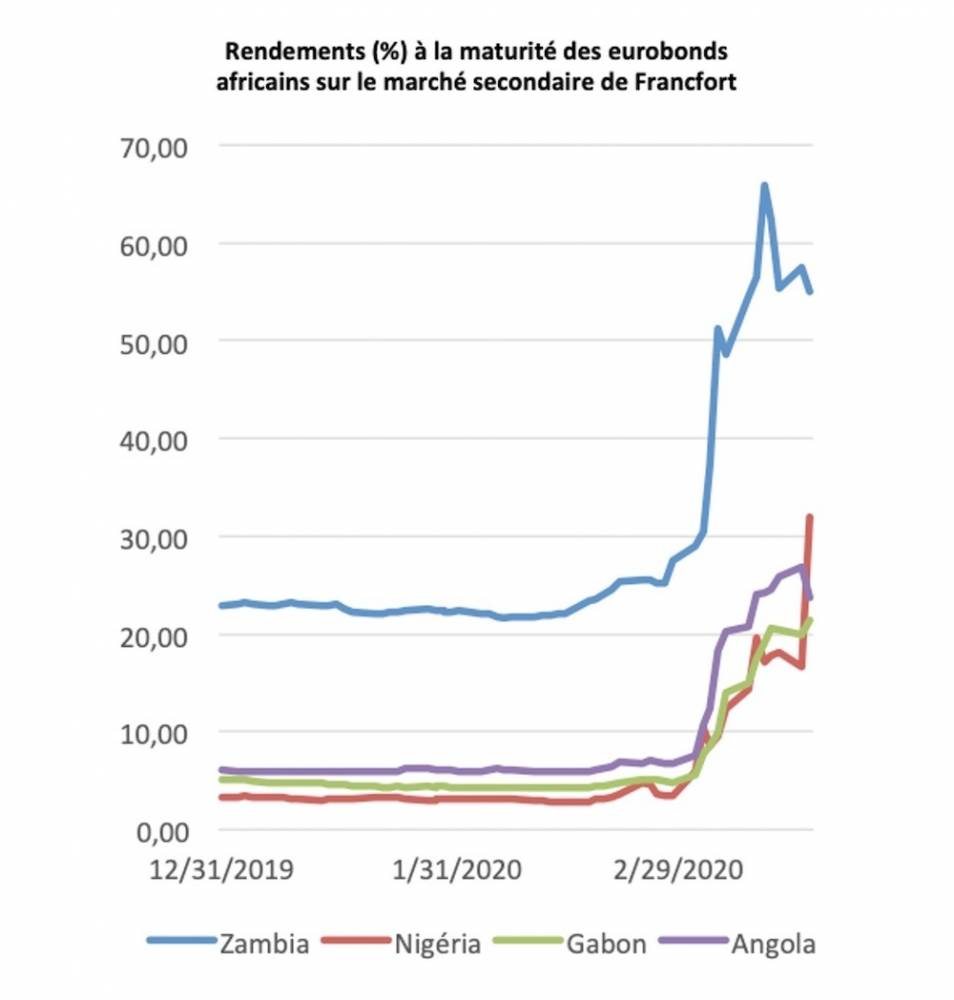

Depuis les premiers cas de Covid-19 sur le continent, les marchés des capitaux ont fortement réagi, comme le montrent les variations des rendements d’euro-obligations de douze pays cotés sur le marché secondaire de Francfort (ci-dessous).

Ces marchés étant très sensibles aux effets d’annonce, les mesures d’urgence proposées par le FMI et la Banque mondiale ont freiné la hausse des rendements. Toutefois, si la pandémie en Afrique s’étend rapidement, des pics plus importants risquent d’être observés sur ces marchés. Les plateformes internationales de trading intègrent désormais le suivi de la pandémie à leurs cotations.

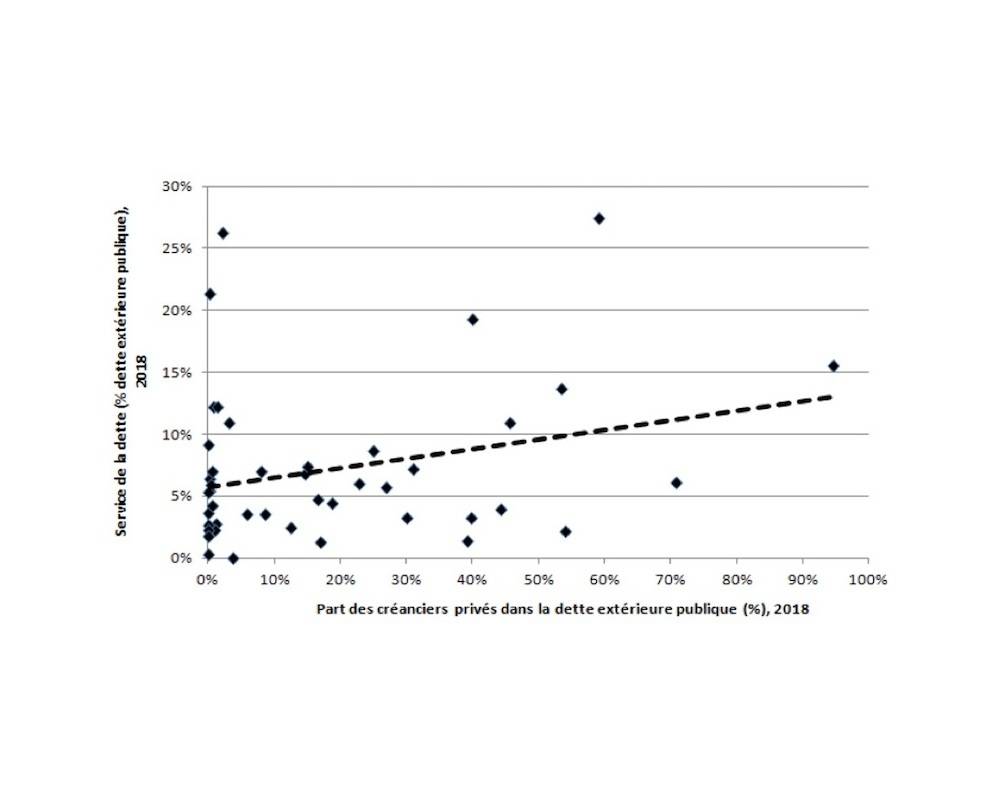

Cette part importante des créanciers privés dans la dette publique extérieure pèse sur le budget des États. Les taux d’intérêt associés à ces dettes sont largement supérieurs à ceux proposés par les prêteurs publics et les durées de remboursement beaucoup plus courtes. Il en résulte un service de la dette plus important pour les États majoritairement endettés auprès de créanciers privés, ce qui menace la résilience de ces pays face à la pandémie.

Annuler les dettes bilatérales reviendrait à subventionner les créanciers privés

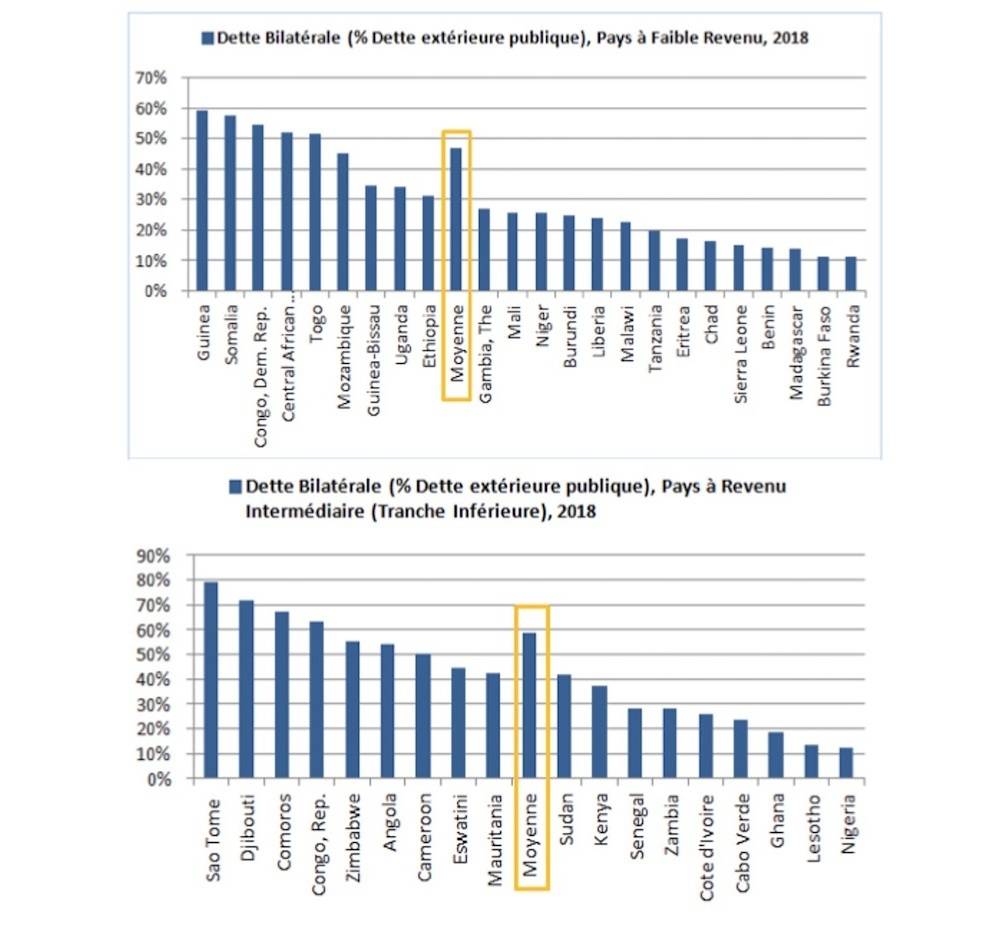

En 2018, la part des prêteurs publics dans la dette des États reste importante mais très en deçà de celle observée au milieu des années 2000. Si, en moyenne (non pondérée), près de 50 % de la dette extérieure est bilatérale (détenue par d’autres États appartenant à l’OCDE, mais aussi et de façon croissante au groupe des pays « émergents »), pour la majorité, cette part est inférieure à 30 % (voir graphiques ci-dessous).

Réduire une partie du stock de dette bilatérale permettrait d’alléger le service de la dette de pays menacés par la pandémie, mais seulement dans une mesure limitée compte tenu de la faible part de la dette bilatérale de certains États. Surtout cela faciliterait le remboursement des créanciers privés, ce qui reviendrait à les subventionner indirectement.

Les créanciers privés intègrent pourtant le risque de défaut dans les taux d’intérêt auxquels ils prêtent ou souscrivent aux obligations, avec des rendements perçus sur la dette de ces États bien supérieurs à ceux obtenus en prêtant à la France ou l’Allemagne. Annuler la dette bilatérale conduirait à sécuriser le remboursement des créanciers privés, rendant ainsi caduque la notion même de prime de risque, censée minimiser leurs pertes en cas de défaut.

Qu’est-il possible de faire ?

Une annulation de dette étendue à l’ensemble des créanciers a été faite dans le cadre des initiatives Pays pauvres très endettés (PPTE) de 1996 et 1999, mais de façon non consensuelle, conduisant certains créditeurs privés à assigner en justice les pays bénéficiaires afin de recouvrer leurs créances. Un cadre élargi de négociation de la dette impliquant le Club de Paris, le Club de Londres ainsi que des représentants des porteurs d’obligations serait donc préférable, mais requerrait une coordination efficace dans un laps de temps minime entre une multitude de créanciers.

Du seul côté des créditeurs bilatéraux, une véritable coordination entre pays de l’OCDE et pays émergents reste hypothétique dans la durée, bien que la récente participation de tous au moratoire puisse changer la donne.

Pour ce qui est de la dette détenue sous forme d’euro-obligations, en l’absence de coopération, un défaut reste possible, mais renforcerait l’aversion des investisseurs vis-à-vis des futures émissions obligataires africaines (le caractère exceptionnel de la situation pouvant atténuer cet effet). De plus, les défauts de paiement sur les marchés d’euro-obligations se paient généralement cher, malgré l’application éventuelle de clauses d’action collective (exclusion des marchés financiers, downgrading, fonds vautours).

Certaines euro-obligations africaines arrivent bientôt à échéance (Sénégal, Nigeria et Namibie). Afin d’éviter un futur risque de refinancement, une piste consisterait à associer les institutions financières multilatérales. En effet, compte tenu du niveau des taux d’intérêt sur le marché secondaire (de l’ordre de 12 %, voire 16 %), de nouvelles émissions à 12 % voire 16 %, seraient suicidaires. Des opérations de protection avec le Fonds monétaire international et la Banque africaine de développement pourraient ainsi aider les pays à alléger leur contrainte en devises.

Enfin, une solution alternative consisterait à mettre en place une réserve de trésorerie provisoire alimentée par les pays africains, le FMI ou la Banque africaine de développement et destinée au rachat de la dette à échéance. Ce dispositif amortirait la dette, mais paraît difficilement applicable dans le contexte actuel. Certaines euro-obligations africaines sont déjà adossées à un fonds d’amortissement (mis de côté) qui permet de racheter périodiquement les obligations, protégeant ainsi l’émetteur contre un risque de refinancement et/ou de défaut, mais ceci n’est pas généralisé.

Le défi est donc de trouver une solution qui permette aux pays d’Afrique de faire face à la pandémie de façon efficace et équitable, dans tous les cas de figure.

* Marin Ferry est maître de conférences en économie du développement, finances publiques, traitement de la dette publique dans les pays à faible revenu, à l’université Paris-Est Marne-la-Vallée (UPEM), Institut de recherche pour le développement (IRD).

** Babacar Sène est directeur du Centre de recherches économiques appliquées (CREA) et du Laboratoire d’ingénierie financière et économique (LIFE), professeur agrégé en économie spécialisé en monnaie et finance, université Cheikh Anta Diop de Dakar.

Source : Le Point Afrique /Mis en ligne :Lhi-tshiess Makaya-exaucée